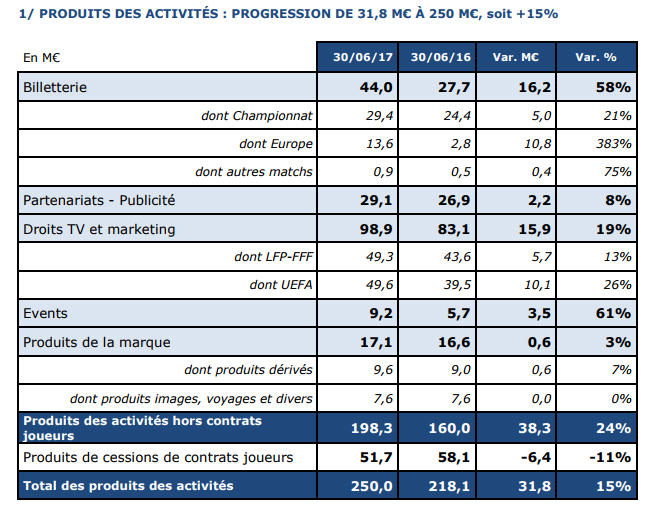

Hier, le Conseil d’Administration d’OL Groupe a arrêté les comptes de l’exercice 2016/2017. Avec 12 mois d’exploitation de son Parc OL renommé récemment Groupama Stadium, l’Olympique Lyonnais a logiquement boosté ses revenus matchday et confirme un chiffre d’affaires de 198,3 millions d’euros hors transferts de joueurs.

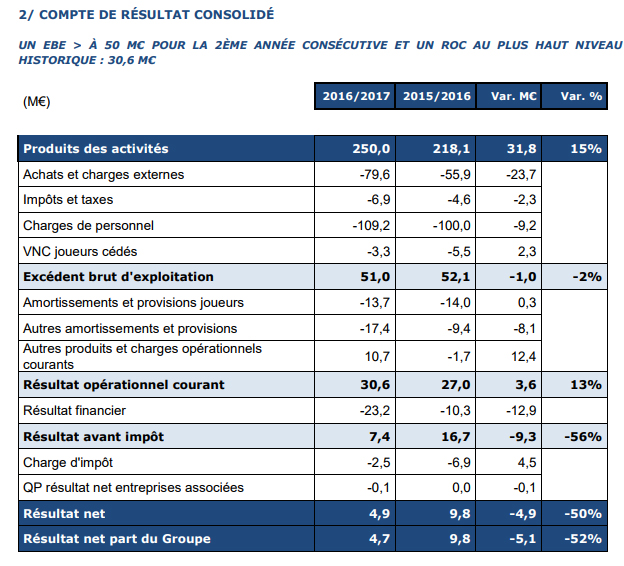

« Les produits des activités hors contrats joueurs ont très fortement progressé au cours de l’exercice écoulé pour s’établir à près de 200 M€ et ont plus que doublé en 2 ans (198,3 M€ au 30 juin 2017 contre 96,3 M€ au 30 juin 2015). » précise le communiqué. En prenant en compte les produits de cessions de contrats joueurs (Tolisso, Valbuena, Gonalons…), le CA d’OL Groupe grimpe à 250M€. Le transfert d’Alexandre Lacazette à Arsenal sera lui comptabilisé dans le prochain exercice financier.

Dans le détail, l’OL a généré 98,9M€ en droits TV issus de la LFP, FFF et UEFA (Champions League + Europa League). Les recettes billetterie s’élèvent à 44M€ et les revenus sponsoring à 29,1M€, en hausse de 8%.

L’excédent brut d’exploitation (EBE) de l’exercice s’établit pour la seconde année consécutive à plus de 50 M€, mais en baisse (51,0M€ contre 52,1M€ en N-1), soit 20% du total des produits des activités (voir plus bas).

Au final, OL Groupe affiche un résultat net part du Groupe à 4,7 millions d’euros contre 9,8M€ lors du précédent exercice. Le résultat financier est en augmentation à -23,2M€ contre -10,3M€, en raison notamment d’une pleine année de charges d’intérêts relatifs au financement initial du stade et par un montant de 2,7 M€ de charges financières non récurrentes liées au refinancement de la dette du Groupe signé le 30 juin 2017. « À compter de l’exercice 2017/2018, le résultat financier bénéficiera d’une économie annuelle de frais financiers liés à la nouvelle structuration du financement de l’ordre de 6M€ (hors évolution future des taux de référence). Le taux annuel moyen estimé des nouveaux financements de la dette long terme relative au stade (tranches A & B du crédit bancaire et émission obligataire, cf communiqué de presse du 30 juin 2017) s’élève désormais à environ 4,3% (hors évolution des taux de référence et hors frais de structuration), par rapport aux coûts de financements précédents qui portaient sur un taux annuel moyen de l’ordre de 6,5%, en tenant compte des swaps et caps. » ajoute le communiqué financier.

Si l’exploitation sur une exercice complet du nouveau stade tire les revenus du club vers le haut, les dépenses afférentes s’envolent logiquement. Les achats et charges externes sont ainsi en progression (79,6M€ contre 55,9M€ en N-1). La multiplication des évènements a génèré de nouvelles charges directes (accueil, sécurité, contrôle d’accès, hôtesses, …). « Par ailleurs l’exploitation courante de l’infrastructure sur 12 mois (maintenance, entretien, fluides, etc…) contribue également à la progression de ce poste » ajoute OL Groupe. « Enfin, le contrat Lagardère entré en vigueur depuis l’ouverture du stade, conduit également à enregistrer sur cette ligne, les frais et commissions relatifs à ce contrat de régie commerciale. »